San Jose, Kalifornien.Juni 3, 2025 - Couchbase, Inc. (NASDAQ: BASE), die Entwicklerdatenplattform für kritische Anwendungen in unserer KI-Welt, gab heute die Finanzergebnisse für das erste Quartal zum 30. April 2025 bekannt.

"Wir hatten einen großartigen Start in das Geschäftsjahr 2026 und erzielten im ersten Quartal den höchsten Netto-Neuumsatz in der Unternehmensgeschichte", sagte Matt Cain, Chair, President und CEO von Couchbase. "Wir genießen weiterhin die Dynamik unserer großen strategischen Kunden und profitieren von einem starken Wachstum des Capella-Konsums. Ich bin weiterhin zuversichtlich, dass wir unsere Ziele für das Gesamtjahr erreichen werden."

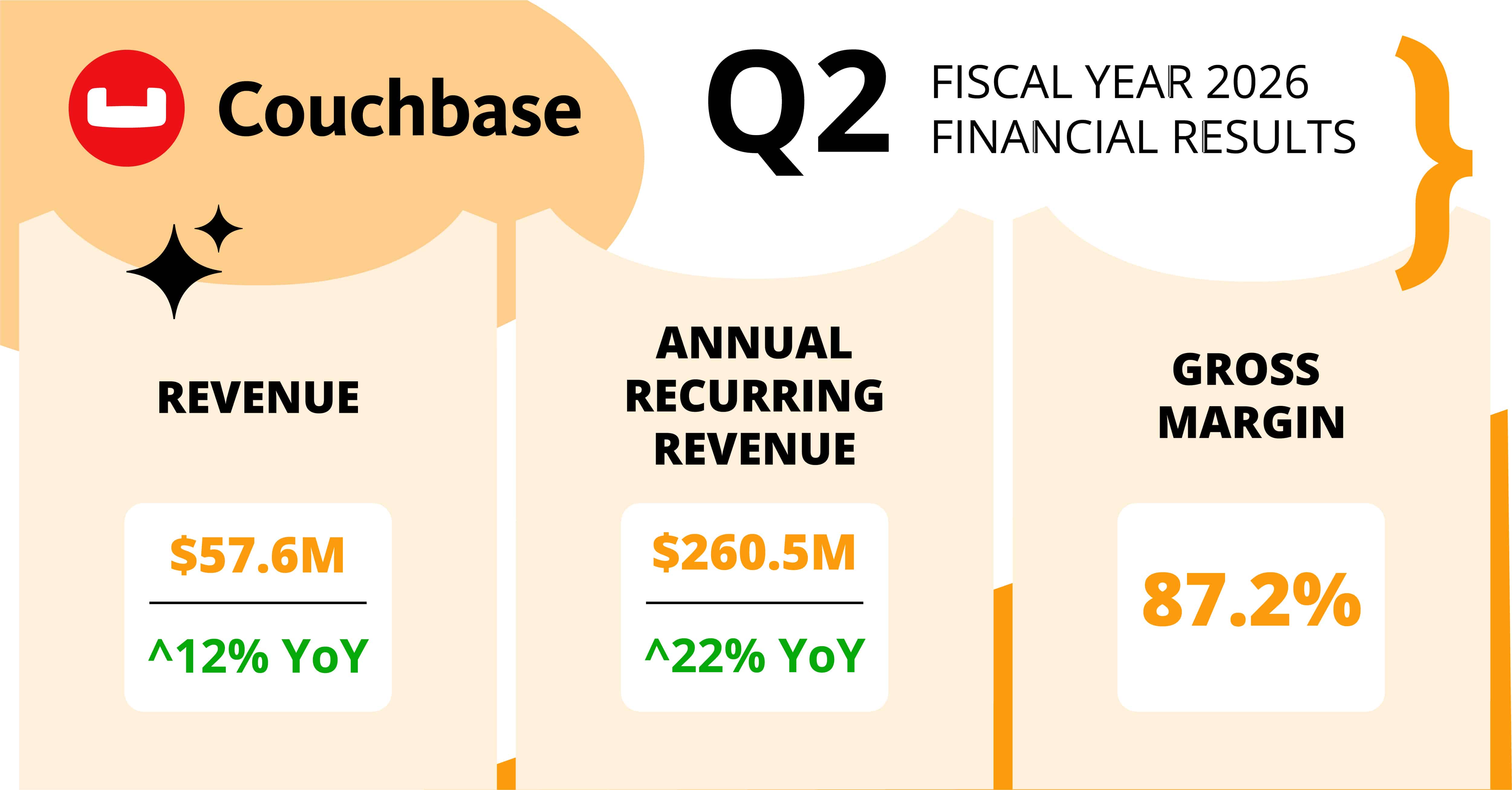

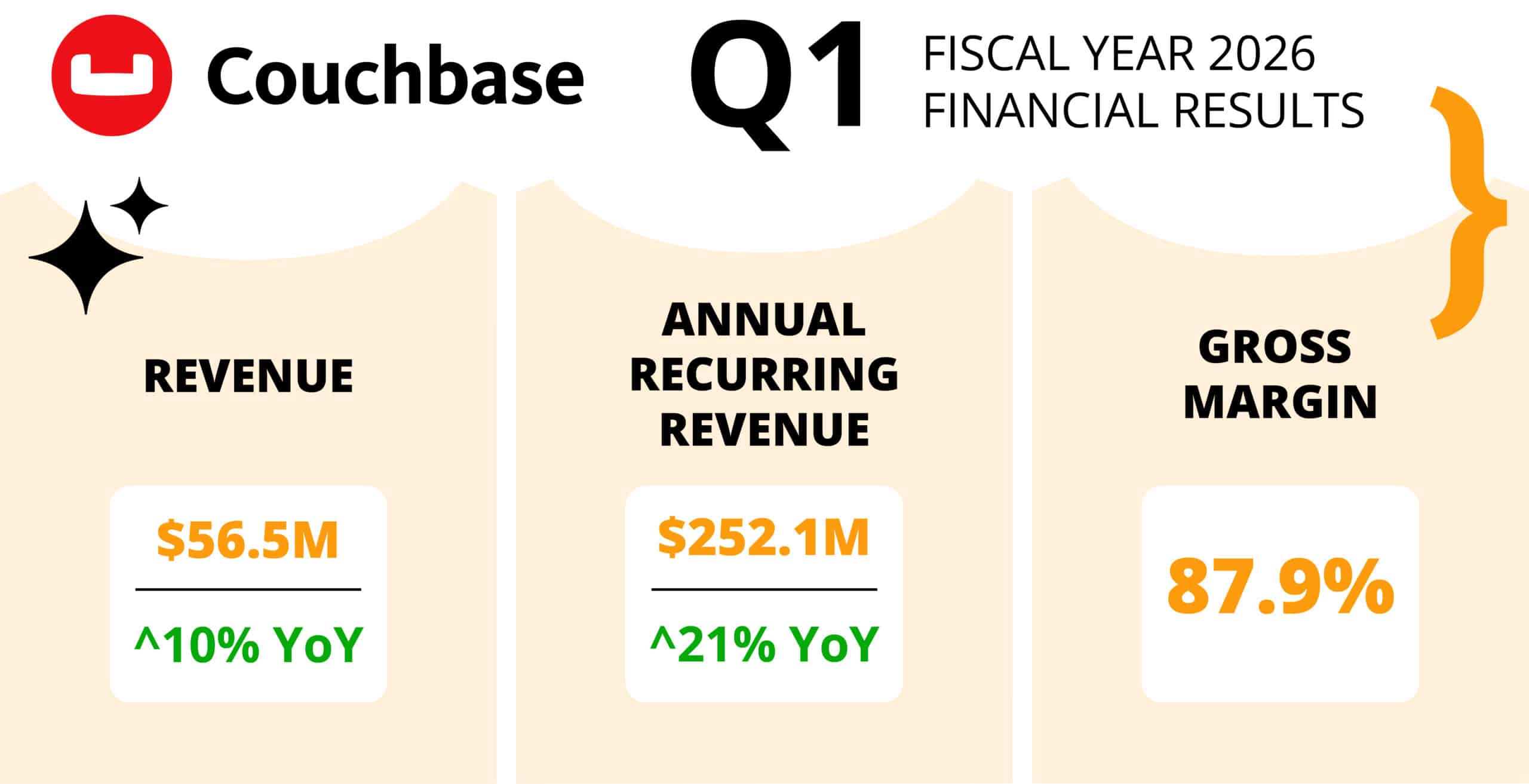

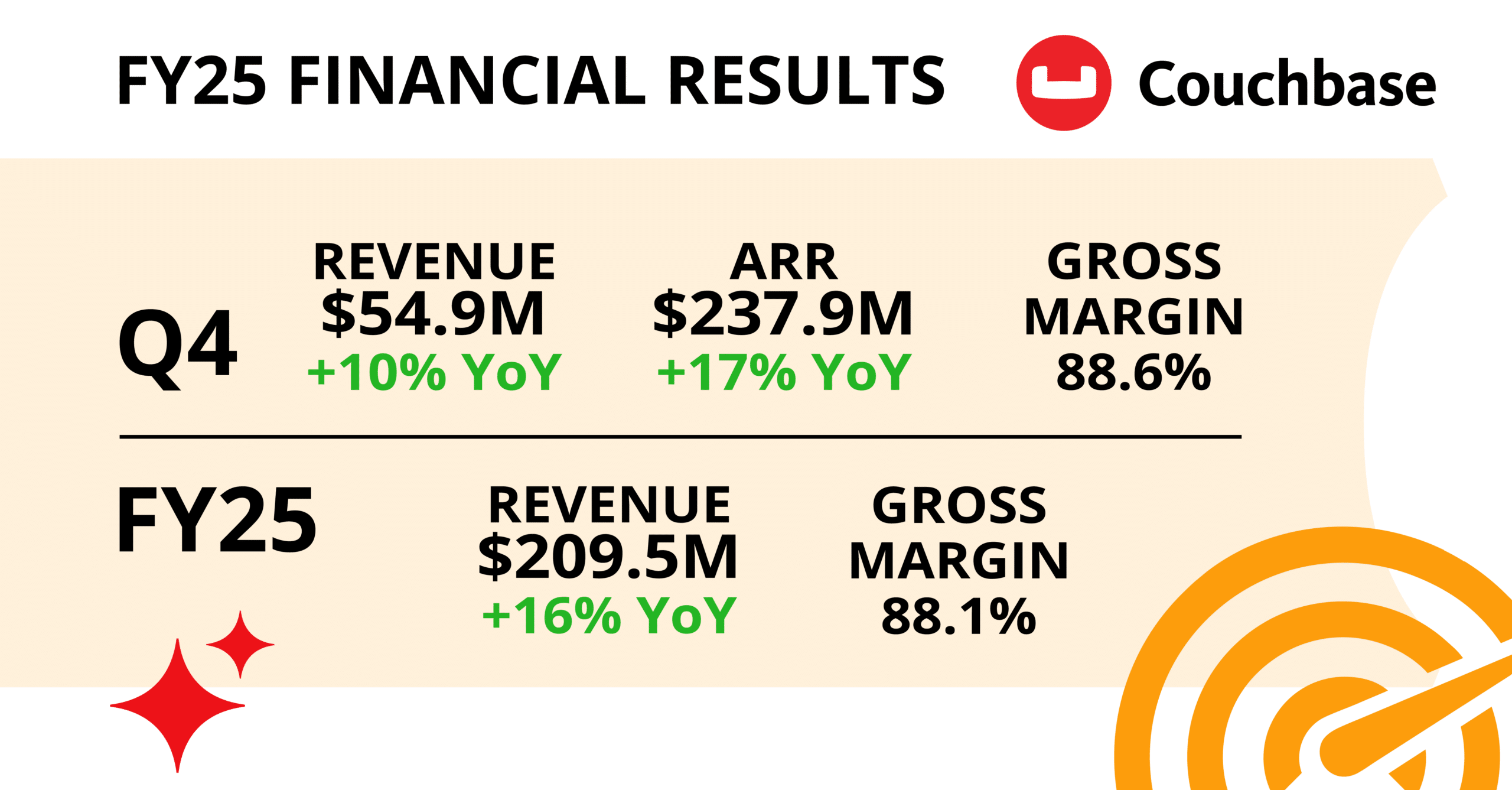

Erste Quartal des Geschäftsjahres 2026 Finanzielle Höhepunkte

- Einnahmen: Der Gesamtumsatz für das Quartal betrug $56,5 Millionen, ein Anstieg von 10% im Vergleich zum Vorjahr. Die Abonnementeinnahmen beliefen sich im Quartal auf $54,8 Millionen, ein Anstieg von 12% im Vergleich zum Vorjahr.

- Jährlich wiederkehrender Umsatz (ARR): Die gesamten ARR beliefen sich zum 30. April 2025 auf $252,1 Millionen, ein Anstieg von 21% gegenüber dem Vorjahr (wie berichtet) bzw. 20% auf Basis konstanter Wechselkurse.

- Bruttomarge: Die Bruttomarge für das Quartal betrug 87,9%, verglichen mit 88,9% für das erste Quartal des Geschäftsjahres 2025. Die Non-GAAP-Bruttomarge für das Quartal betrug 88,7%, verglichen mit 89,9% für das erste Quartal des Geschäftsjahres 2025. Weitere Informationen finden Sie im Abschnitt "Verwendung von Non-GAAP-Finanzkennzahlen" und in den Tabellen "Überleitung von GAAP- zu Non-GAAP-Ergebnissen" unten.

- Verlust aus dem operativen Geschäft: Der Betriebsverlust für das Quartal betrug $18,8 Millionen, verglichen mit $22,5 Millionen für das erste Quartal des Geschäftsjahres 2025. Der Non-GAAP-Betriebsverlust für das Quartal betrug $4,2 Millionen, verglichen mit $6,7 Millionen für das erste Quartal des Geschäftsjahres 2025.

- Cashflow: Der Cashflow aus betrieblicher Tätigkeit betrug im Berichtsquartal $6,8 Millionen, verglichen mit einem Cashflow aus betrieblicher Tätigkeit von $1,6 Millionen im ersten Quartal des Geschäftsjahres 2025. Die Investitionsausgaben betrugen im Quartal $1,9 Millionen, was zu einem negativen freien Cashflow von $8,6 Millionen führte, verglichen mit einem freien Cashflow von $0,6 Millionen im ersten Quartal des Geschäftsjahres 2025.

- Verbleibende Leistungsverpflichtungen (RPO): Die RPO zum 30. April 2025 betrugen $239,6 Millionen, was einem Anstieg von 9% gegenüber dem Vorjahr entspricht.

Jüngste geschäftliche Höhepunkte

- Couchbase Edge Server, ein leichtgewichtiger Offline-Datenbankserver und eine Sync-Lösung, wurde entwickelt, um Datenzugriff, -konsolidierung, -speicherung und -verarbeitung mit geringer Latenz für Anwendungen in ressourcenbeschränkten Edge-Umgebungen zu ermöglichen. Von Flugzeugen bis hin zu Einzelhandelsgeschäften benötigen Unternehmen schnelle, zuverlässige lokale Anwendungen, die offline und auf kostengünstiger, begrenzter Hardware in diesen Umgebungen arbeiten. Couchbase Edge Server adressiert beide Herausforderungen, indem es den Kunden ermöglicht, jederzeit auf ihre Daten zuzugreifen und dabei unabhängig von der Internetkonnektivität Leistung zu liefern.

- Fortgesetzte Investitionen in die KI-Fähigkeiten des Unternehmens und rasche Innovationen. Die hochleistungsfähige Vektordatenbank des Unternehmens unterstützt KI-Agenten-basierte Anwendungen, indem sie die nahtlose Integration von fortschrittlichen KI-Workflows ermöglicht. Mit Funktionen wie dem Model Context Protocol Server ermöglicht Couchbase KI-Agenten, eigenständig Aktionen auf Couchbase-Daten durchzuführen und vereinfacht so die Entwicklung komplexer GenAI-Anwendungen. Dieser Open-Source-Protokollstandard verbessert die Fähigkeit von KI-Agenten, sicher und effizient mit Unternehmensdaten zu interagieren und unterstützt Skalierbarkeit, Zuverlässigkeit und Compliance.

- Couchbase erhält weiterhin prominente Anerkennung in der Branche mit Platzierungen in den CRN-Listen "15 Hottest AI Data and Analytics Companies of 2025" und "The Coolest Database System Companies of the 2025 Big Data 100". Außerdem wurde Couchbase bei den Data Breakthrough Awards als Data Management Platform of the Year ausgezeichnet.

- Umzug in eine neue globale Unternehmenszentrale in San Jose, die die Strategie von Couchbase unterstützt, die Zusammenarbeit verbessert und die Strategie des Unternehmens für erstklassige Talente vorantreibt.

Finanzieller Ausblick

Für das zweite Quartal und das Gesamtjahr des Geschäftsjahres 2026 erwartet Couchbase:

@media screen and (max-width: 767px) {.tg {width: auto !important;}.tg col {width: auto !important;}.tg-wrap {overflow-x: auto;-webkit-overflow-scrolling: touch;}}

|

Q2 FY2026 Ausblick |

FY2026 Ausblick |

| Gesamteinnahmen |

$54.4-55.2 Millionen |

$228.3-232.3 Millionen |

| FER insgesamt |

$255,8-258,8 Millionen |

$279,3-284,3 Millionen |

| Non-GAAP-Betriebsverlust |

$5.1-4.1 Millionen |

$15,5-10,5 Millionen |

Die oben genannte Prognose basiert auf verschiedenen Annahmen, die sich ändern können und von denen viele außerhalb unserer Kontrolle liegen. Sollten die tatsächlichen Ergebnisse von diesen Annahmen abweichen, können sich unsere Erwartungen ändern. Es kann nicht garantiert werden, dass wir diese Ergebnisse erreichen werden.

Couchbase ist zum jetzigen Zeitpunkt nicht in der Lage, GAAP-Ziele für den Betriebsverlust für das zweite Quartal oder das Gesamtjahr des Geschäftsjahres 2026 anzugeben, da es schwierig ist, bestimmte Posten zu schätzen, die vom Non-GAAP-Betriebsverlust ausgeschlossen sind und nicht vernünftig vorhergesagt werden können, wie z. B. Aufwendungen für aktienbasierte Vergütungen. Die Auswirkungen dieser ausgeschlossenen Posten können erheblich sein.

Informationen zur Telefonkonferenz

Couchbase wird am Dienstag, den 3. Juni 2025, um 13:30 Uhr Pazifischer Zeit (oder 16:30 Uhr Östlicher Zeit) einen Live-Webcast veranstalten, um die Finanzergebnisse und die geschäftlichen Highlights zu besprechen. Die Telefonkonferenz kann unter der Nummer 877-407-8029 aus den USA oder +1 201-689-8029 aus dem Ausland erreicht werden. Der Live-Webcast und eine Aufzeichnung des Webcasts sind auf der Investor-Relations-Seite der Couchbase-Website abrufbar unter investoren.couchbase.com.

Über Couchbase

Während die Industrien um die Einführung von KI ringen, werden traditionelle Datenbanklösungen den steigenden Anforderungen an Vielseitigkeit, Leistung und Erschwinglichkeit nicht mehr gerecht. Couchbase ergreift die Chance, mit Capella, der Datenplattform für Entwickler, die für kritische Anwendungen in unserer KI-Welt entwickelt wurde, die Führung zu übernehmen. Couchbase vereint transaktionale, analytische, mobile und KI-Workloads in einer nahtlosen, vollständig verwalteten Lösung und ermöglicht es Entwicklern und Unternehmen, Anwendungen und KI-Agenten völlig flexibel zu entwickeln und zu skalieren - mit außergewöhnlicher Leistung, Skalierbarkeit und Kosteneffizienz von der Cloud bis zum Edge und allem dazwischen. Couchbase ermöglicht es Unternehmen, Innovationen freizusetzen, die KI-Transformation zu beschleunigen und Kundenerlebnisse neu zu definieren, egal wo sie stattfinden. Entdecken Sie, warum Couchbase die Grundlage für wichtige, alltägliche Anwendungen ist, indem Sie uns besuchen www.couchbase.com und folgen Sie uns auf LinkedIn und X.

Couchbase hat seine Investor-Relations-Website und den Corporate Blog unter couchbase.com/blog wesentliche nicht-öffentliche Informationen offenzulegen und seine Offenlegungspflichten gemäß Regulation FD zu erfüllen. Dementsprechend sollten Sie unsere Investor-Relations-Website und den Unternehmensblog zusätzlich zu unseren Pressemitteilungen, SEC-Einreichungen und öffentlichen Telefonkonferenzen und Webcasts verfolgen.

Verwendung von Non-GAAP-Finanzkennzahlen

Wir sind der Ansicht, dass zusätzlich zu den Finanzinformationen, die gemäß GAAP vorgelegt werden, bestimmte nicht GAAP-konforme Finanzkennzahlen für Investoren nützlich sind, um unsere operative Leistung zu bewerten. Wir verwenden bestimmte nicht-GAAP-konforme Finanzkennzahlen, um unsere laufende Geschäftstätigkeit zu bewerten und für interne Planungs- und Prognosezwecke. Wir sind der Ansicht, dass Non-GAAP-Finanzkennzahlen zusammen mit den entsprechenden GAAP-Finanzkennzahlen für Investoren hilfreich sein können, da sie Konsistenz und Vergleichbarkeit mit früheren Finanzergebnissen sowie aussagekräftige Zusatzinformationen zu unserer Leistung bieten, indem sie bestimmte Posten ausschließen, die für unser Geschäft, unsere Betriebsergebnisse oder unsere Aussichten möglicherweise nicht aussagekräftig sind. Non-GAAP-Finanzkennzahlen werden nur zu ergänzenden Informationszwecken dargestellt, haben nur eine begrenzte Aussagekraft und sollten nicht isoliert oder als Ersatz für Finanzinformationen betrachtet werden, die gemäß GAAP dargestellt werden, und können sich von ähnlich bezeichneten Non-GAAP-Finanzkennzahlen anderer Unternehmen unterscheiden. Darüber hinaus können andere Unternehmen, einschließlich Unternehmen in unserer Branche, ähnlich bezeichnete Non-GAAP-Finanzkennzahlen anders berechnen oder andere Kennzahlen zur Bewertung ihrer Leistung verwenden, was die Nützlichkeit unserer Non-GAAP-Finanzkennzahlen als Vergleichsinstrumente beeinträchtigen könnte. Investoren wird empfohlen, die entsprechenden GAAP-Finanzkennzahlen und die Überleitung dieser Non-GAAP-Finanzkennzahlen zu den am direktesten vergleichbaren GAAP-Finanzkennzahlen (die in den in dieser Pressemitteilung enthaltenen Jahresabschluss-Tabellen enthalten sind) zu prüfen und sich bei der Bewertung unserer Geschäftstätigkeit nicht auf eine einzelne Finanzkennzahl zu verlassen.

Non-GAAP-Bruttogewinn, Non-GAAP-Bruttomarge, Non-GAAP-Betriebsverlust, Non-GAAP-Betriebsmarge, Non-GAAP-Nettogewinn (-verlust) und Non-GAAP-Nettogewinn (-verlust) je Aktie: Wir definieren diese nicht GAAP-konformen Finanzkennzahlen als die entsprechenden GAAP-Kennzahlen ohne Aufwendungen für aktienbasierte Vergütungen, Arbeitgeber-Lohnsteuern auf Aktientransaktionen von Mitarbeitern, Restrukturierungskosten, Wertminderung von aktivierter intern genutzter Software und Geschäftsentwicklungsaktivitäten. Wir verwenden diese nicht GAAP-konformen Finanzkennzahlen in Verbindung mit GAAP-Kennzahlen, um unsere Leistung zu bewerten, einschließlich der Erstellung unseres jährlichen Betriebsbudgets und unserer vierteljährlichen Prognosen, um die Effektivität unserer Geschäftsstrategien zu bewerten und um mit unserem Vorstand über unsere finanzielle Leistung zu kommunizieren.

Freier Cashflow: Wir definieren den freien Cashflow als Mittelzufluss oder -abfluss aus betrieblicher Tätigkeit abzüglich der Zugänge zu Sachanlagen, die auch die aktivierten Kosten für selbst genutzte Software umfassen. Wir sind der Ansicht, dass der freie Cashflow ein nützlicher Indikator für die Liquidität ist, der unserem Management, dem Vorstand und den Investoren Informationen über unsere zukünftige Fähigkeit liefert, Barmittel zu generieren oder zu verwenden, um die Stärke unserer Bilanz zu verbessern und weiter in unser Geschäft zu investieren und mögliche strategische Initiativen zu verfolgen.

Die Überleitung der GAAP- und Non-GAAP-Ergebnisse entnehmen Sie bitte den Überleitungstabellen am Ende dieser Pressemitteilung.

Wichtige Geschäftsmetriken

Wir überprüfen eine Reihe von Betriebs- und Finanzkennzahlen, einschließlich der ARR, um unser Geschäft zu bewerten, unsere Leistung zu messen, Trends zu erkennen, die unser Geschäft beeinflussen, Geschäftspläne zu formulieren und strategische Entscheidungen zu treffen.

Wir definieren ARR zu einem bestimmten Zeitpunkt als den annualisierten, wiederkehrenden Umsatz, den wir vertraglich von unseren Kunden in dem Monat erhalten würden, der 12 Monate nach diesem Datum endet. Auf der Grundlage historischer Erfahrungen mit Kunden gehen wir davon aus, dass alle Verträge in gleichem Umfang verlängert werden, es sei denn, wir erhalten eine Benachrichtigung über die Nichtverlängerung und sind vor dem Bewertungsstichtag nicht mehr in Verhandlungen. Bei Capella-Produkten wird die ARR im ersten Jahr eines Kunden berechnet als der größere Wert von: (i) Vertragsumsatz im ersten Jahr wie oben beschrieben oder (ii) annualisierter tatsächlicher Verbrauch der letzten 90 Tage; die FER für die Folgejahre wird nach Methode (ii) berechnet. FER schließt Dienstleistungserlöse aus.

Die FER sollte unabhängig von den Einnahmen betrachtet werden und stellt nicht unsere Einnahmen nach GAAP auf Jahresbasis dar, da es sich um eine operative Kennzahl handelt, die durch den Beginn und das Ende von Verträgen sowie durch Verlängerungsdaten beeinflusst werden kann. Die FER ist nicht als Ersatz für Umsatzprognosen gedacht. Obwohl wir bestrebt sind, die ARR im Rahmen unserer Strategie, große Unternehmenskunden anzusprechen, zu erhöhen, kann diese Kennzahl von Periode zu Periode schwanken, je nach unserer Fähigkeit, neue Kunden zu gewinnen, bei unseren bestehenden Kunden zu expandieren und der Verbrauchsdynamik. Wir glauben, dass die ARR ein wichtiger Indikator für das Wachstum und die Leistung unseres Unternehmens ist.

Wir versuchen auch, die Veränderungen in den zugrunde liegenden Geschäftsbereichen darzustellen, indem wir die durch Wechselkursschwankungen innerhalb des aktuellen Zeitraums verursachten Schwankungen eliminieren. Wir berechnen währungsbereinigte Wachstumsraten, indem wir die geltenden Wechselkurse der Vorperiode auf die Ergebnisse der aktuellen Periode anwenden.

Zukunftsgerichtete Aussagen

Diese Pressemitteilung enthält "zukunftsgerichtete" Aussagen im Sinne des Private Securities Litigation Reform Act von 1995, die auf den Einschätzungen und Annahmen der Geschäftsleitung und auf den ihr derzeit verfügbaren Informationen beruhen. Zu den zukunftsgerichteten Aussagen gehören unter anderem Zitate der Geschäftsleitung, der obige Abschnitt "Finanzieller Ausblick" und Aussagen über die erwartete Kundennachfrage nach unseren Angeboten und deren Nutzen, die Auswirkungen unserer kürzlich veröffentlichten und geplanten Produkte und Dienstleistungen sowie unsere Marktposition, Strategien und potenziellen Marktchancen. Zukunftsgerichtete Aussagen beziehen sich im Allgemeinen auf zukünftige Ereignisse oder unsere zukünftige finanzielle oder operative Leistung. Zukunftsgerichtete Aussagen umfassen alle Aussagen, die keine historischen Fakten darstellen und in einigen Fällen durch Begriffe wie "können", "werden", "sollten", "erwarten", "planen", "antizipieren", "könnten", "würden", "beabsichtigen", "anvisieren", "projizieren", "prognostizieren", "erwägen", "glauben", "schätzen", "vorhersagen", "anstreben", "verfolgen", "potenziell", "bereit" oder "fortsetzen" oder ähnliche Ausdrücke sowie die Negativformen dieser Begriffe gekennzeichnet sind. Allerdings enthalten nicht alle zukunftsgerichteten Aussagen diese kennzeichnenden Wörter. Zukunftsgerichtete Aussagen beinhalten bekannte und unbekannte Risiken, Ungewissheiten und andere Faktoren, einschließlich Faktoren, die außerhalb unserer Kontrolle liegen, die dazu führen können, dass unsere tatsächlichen Ergebnisse, Leistungen oder Errungenschaften wesentlich von den zukünftigen Ergebnissen, Leistungen oder Errungenschaften abweichen, die in den zukunftsgerichteten Aussagen ausgedrückt oder impliziert werden. Zu diesen Risiken gehören unter anderem: unsere Nettoverluste in der Vergangenheit und unsere Fähigkeit, die Rentabilität in der Zukunft zu erreichen oder aufrechtzuerhalten; unsere Fähigkeit, weiterhin mit den historischen Wachstumsraten Schritt zu halten; unsere Fähigkeit, unser Wachstum effektiv zu steuern; der intensive Wettbewerb und unsere Fähigkeit, effektiv zu konkurrieren; die kosteneffiziente Akquisition neuer Kunden oder die Erlangung von Erneuerungen, Upgrades oder Erweiterungen von unseren bestehenden Kunden; die Tatsache, dass der Markt für unsere Produkte und Dienstleistungen hart umkämpft ist und sich ständig weiterentwickelt und dass unser zukünftiger Erfolg vom Wachstum und der Expansion dieses Marktes abhängt; unsere Fähigkeit zur Innovation als Reaktion auf sich ändernde Kundenbedürfnisse, neue Technologien oder andere Marktanforderungen, einschließlich neuer Fähigkeiten, Programme und Partnerschaften und deren Auswirkungen auf unsere Kunden und unser Geschäft; unsere begrenzte Betriebsgeschichte, die eine Vorhersage unserer künftigen Betriebsergebnisse erschwert; die erhebliche Schwankung unserer künftigen Betriebsergebnisse und unsere Fähigkeit, die Erwartungen von Analysten oder Investoren zu erfüllen; unsere erhebliche Abhängigkeit von den Einnahmen aus Abonnements, die zurückgehen können, und die Verbuchung eines erheblichen Teils der Einnahmen aus Abonnements über die Laufzeit des jeweiligen Abonnementzeitraums, was bedeutet, dass sich Umsatzrückgänge oder -steigerungen nicht sofort in vollem Umfang in unseren Betriebsergebnissen niederschlagen; und die Auswirkungen geopolitischer und makroökonomischer Faktoren. Weitere Informationen zu Risiken, die dazu führen könnten, dass die tatsächlichen Ergebnisse wesentlich von den prognostizierten Ergebnissen abweichen, sind in den von Zeit zu Zeit bei der Securities and Exchange Commission eingereichten Unterlagen enthalten, einschließlich derjenigen, die in unserem Quartalsbericht auf Formular 10-Q für das am 30. April 2025 zu Ende gegangene Geschäftsquartal ausführlicher beschrieben sind. Zusätzliche Informationen werden in unserem Jahresbericht auf Formblatt 10-Q für das am 30. April 2025 zu Ende gegangene Quartal zur Verfügung gestellt, der bei der Securities and Exchange Commission eingereicht wird und der in Verbindung mit dieser Pressemitteilung und den darin enthaltenen Finanzergebnissen gelesen werden sollte. Alle in dieser Pressemitteilung enthaltenen zukunftsgerichteten Aussagen beruhen auf Annahmen, die wir zu diesem Zeitpunkt für angemessen halten. Sofern nicht gesetzlich vorgeschrieben, übernehmen wir keine Verpflichtung, diese zukunftsgerichteten Aussagen zu aktualisieren oder die Gründe zu aktualisieren, falls die tatsächlichen Ergebnisse wesentlich von den in den zukunftsgerichteten Aussagen erwarteten abweichen.

Kontakt für Investoren:

Edward Parker

ICR für Couchbase

IR@couchbase.com

Medienkontakt:

Amber Winans

Bhava-Kommunikation für Couchbase

CouchbasePR@couchbase.com

Couchbase, Inc.

Verkürzte konsolidierte Gewinn- und Verlustrechnungen

(in Tausend, mit Ausnahme der Aktienangaben)

(ungeprüft)

@media screen and (max-width: 767px) {.tg {width: auto !important;}.tg col {width: auto !important;}.tg-wrap {overflow-x: auto;-webkit-overflow-scrolling: touch;}}

|

Drei Monate bis zum 30. April, |

|

2025 |

2024 |

| Einnahmen: |

|

|

| Lizenz |

$ 9,008 |

$ 6,859 |

| Unterstützung und andere |

45,835 |

42,179 |

| Abonnementeinnahmen insgesamt |

54,843 |

49,038 |

| Dienstleistungen |

1,680 |

2,289 |

| Einnahmen insgesamt |

56,523 |

51,327 |

| Kosten der Einnahmen: |

|

|

| Abonnement(1) |

5,462 |

3,957 |

| Dienstleistungen(1) |

1,394 |

1,725 |

| Gesamtkosten der Einnahmen |

6,856 |

5,682 |

| Bruttogewinn |

49,667 |

45,645 |

| Betriebskosten: |

|

|

| Forschung und Entwicklung(1) |

18,490 |

17,847 |

| Vertrieb und Marketing(1) |

38,160 |

37,755 |

| Allgemeines und Verwaltung(1) |

11,163 |

12,583 |

| Aktivitäten zur Geschäftsentwicklung |

697 |

- |

| Betriebskosten insgesamt |

68,510 |

68,185 |

| Verlust aus dem operativen Geschäft |

(18,843) |

(22,540) |

| Zinsaufwand |

(15) |

- |

| Sonstige Erträge, netto |

2,050 |

1,531 |

| Verlust vor Ertragssteuern |

(16,808) |

(21,009) |

| Rückstellung (Gewinn) für Ertragsteuern |

871 |

(14) |

| Nettoverlust |

$ (17,679) |

$ (20,995) |

| Nettoverlust pro Aktie, unverwässert und verwässert |

$ (0.33) |

$ (0.42) |

| Gewichtete durchschnittliche Aktien zur Berechnung des Nettoverlusts je Aktie, unverwässert und verwässert |

53,645 |

49,788 |

|

|

|

| (1) Enthält Aufwendungen für aktienbasierte Vergütungen wie folgt: |

|

|

|

Drei Monate bis zum 30. April, |

|

2025 |

2024 |

| Kosten der Einnahmen - Abonnement |

$ 343 |

$ 266 |

| Kosten der Einnahmen - Dienstleistungen |

109 |

141 |

| Forschung und Entwicklung |

4,415 |

3,993 |

| Vertrieb und Marketing |

5,273 |

5,223 |

| Allgemeines und Verwaltung |

3,244 |

5,004 |

| Gesamtaufwand für aktienbasierte Vergütung |

$ 13,384 |

$ 14,627 |

Couchbase, Inc.

Verkürzte konsolidierte Bilanzen

(in Tausend)

(ungeprüft)

@media screen and (max-width: 767px) {.tg {width: auto !important;}.tg col {width: auto !important;}.tg-wrap {overflow-x: auto;-webkit-overflow-scrolling: touch;}}

|

Ab dem 30. April 2025 |

Ab dem 31. Januar 2025 |

|

|

|

| Vermögen: |

|

|

| Umlaufvermögen |

|

|

| Zahlungsmittel und Zahlungsmitteläquivalente |

$ 28,046 |

$ 30,536 |

| Kurzfristige Investitionen |

113,779 |

116,635 |

| Forderungen aus Lieferungen und Leistungen, netto |

43,781 |

49,242 |

| Aufgeschobene Provisionen |

16,921 |

16,774 |

| Rechnungsabgrenzungsposten und sonstiges Umlaufvermögen |

11,772 |

15,206 |

| Umlaufvermögen insgesamt |

214,299 |

228,393 |

| Sachanlagen, netto |

10,167 |

7,214 |

| Nutzungsrechte aus Operating-Leasingverhältnissen (2) |

3,312 |

3,935 |

| Abgegrenzte Provisionen, langfristig |

17,702 |

19,602 |

| Sonstige Aktiva |

1,479 |

1,454 |

| Gesamtvermögen |

$ 246,959 |

$ 260,598 |

| Passiva und Eigenkapital: |

|

|

| Kurzfristige Verbindlichkeiten |

|

|

| Verbindlichkeiten aus Lieferungen und Leistungen |

$ 4,565 |

$ 2,186 |

| Abgegrenzte Vergütungen und Leistungen |

9,764 |

21,091 |

| Sonstige antizipative Passiva |

7,311 |

8,443 |

| Verbindlichkeiten aus Operating-Leasing (2) |

800 |

1,356 |

| Aufgeschobene Einnahmen |

92,178 |

94,252 |

| Kurzfristige Verbindlichkeiten insgesamt |

114,618 |

127,328 |

| Langfristige Verbindlichkeiten aus Operating-Leasing (2) |

2,943 |

2,960 |

| Langfristige Rechnungsabgrenzungsposten |

3,248 |

2,694 |

| Verbindlichkeiten insgesamt |

120,809 |

132,982 |

| Eigene Mittel der Aktionäre |

|

|

| Vorzugsaktien |

- |

- |

| Stammaktien |

- |

- |

| Rücklage für eingezahltes Kapital |

708,941 |

692,812 |

| Kumuliertes sonstiges Gesamtergebnis |

200 |

116 |

| Kumuliertes Defizit |

(582,991) |

(565,312) |

| Eigenkapital insgesamt |

126,150 |

127,616 |

| Summe der Verbindlichkeiten und des Eigenkapitals |

$ 246,959 |

$ 260,598 |

Couchbase, Inc.

Verkürzte konsolidierte Kapitalflussrechnungen

(in Tausend)

(ungeprüft)

@media screen and (max-width: 767px) {.tg {width: auto !important;}.tg col {width: auto !important;}.tg-wrap {overflow-x: auto;-webkit-overflow-scrolling: touch;}}

|

Drei Monate bis zum 30. April, |

|

2025 |

2024 |

| Cashflow aus betrieblicher Tätigkeit |

|

|

| Nettoverlust |

$ (17,679) |

$ (20,995) |

| Anpassungen zur Überleitung des Jahresfehlbetrags auf den Nettobarmittelzufluss (-abfluss) aus betrieblicher Tätigkeit: |

|

|

| Abschreibung und Amortisation |

851 |

400 |

| Aktienbasierte Vergütung, abzüglich der aktivierten Beträge |

13,384 |

14,627 |

| Amortisation von abgegrenzten Provisionen |

5,096 |

4,096 |

| Nicht zahlungswirksamer Leasingaufwand |

720 |

765 |

| Nettoaufzinsung von Abschlägen auf kurzfristige Kapitalanlagen |

(302) |

(900) |

| Verluste aus Fremdwährungstransaktionen |

(554) |

283 |

| Andere |

(50) |

76 |

| Veränderungen bei den betrieblichen Aktiva und Passiva: |

|

|

| Debitoren |

6,111 |

10,165 |

| Aufgeschobene Provisionen |

(3,343) |

(3,070) |

| Rechnungsabgrenzungsposten und sonstige Vermögenswerte |

3,332 |

31 |

| Verbindlichkeiten aus Lieferungen und Leistungen |

1,360 |

(792) |

| Abgegrenzte Vergütungen und Leistungen |

(11,647) |

(9,179) |

| Sonstige antizipative Passiva |

(1,872) |

(813) |

| Verbindlichkeiten aus Operating Leasing |

(670) |

(843) |

| Aufgeschobene Einnahmen |

(1,520) |

7,708 |

| Netto-Mittelzufluss/(-abfluss) aus betrieblicher Tätigkeit |

(6,783) |

1,559 |

| Cashflow aus Investitionstätigkeit |

|

|

| Käufe von kurzfristigen Kapitalanlagen |

(12,758) |

(19,454) |

| Fälligkeiten von kurzfristigen Kapitalanlagen |

16,000 |

24,144 |

| Erwerb von Immobilien und Ausrüstung |

(1,860) |

(995) |

| Nettomittelzufluss aus Investitionstätigkeit |

1,382 |

3,695 |

| Cashflow aus der Finanzierungstätigkeit |

|

|

| Erlöse aus der Ausübung von Aktienoptionen |

1,219 |

3,294 |

| Erlöse aus der Ausgabe von Stammaktien im Rahmen des ESPP |

1,424 |

1,795 |

| Nettomittelzufluss aus Finanzierungstätigkeit |

2,643 |

5,089 |

| Auswirkung von Wechselkursänderungen auf Zahlungsmittel, Zahlungsmitteläquivalente und Zahlungsmittel mit Verfügungsbeschränkung |

268 |

(262) |

| Netto-(Abnahme)-Zunahme von Barmitteln, Barmitteläquivalenten und Barmitteln mit Verfügungsbeschränkung |

(2,490) |

10,081 |

| Zahlungsmittel, Zahlungsmitteläquivalente und Zahlungsmittel mit Verfügungsbeschränkung zu Beginn des Berichtszeitraums |

30,536 |

41,894 |

| Zahlungsmittel, Zahlungsmitteläquivalente und Zahlungsmittel mit Verfügungsbeschränkung am Ende des Berichtszeitraums |

$ 28,046 |

$ 51,975 |

| Überleitung der Barmittel, Barmitteläquivalente und Barmittel mit Verfügungsbeschränkung in den konsolidierten Bilanzen zu den oben genannten Beträgen: |

|

|

| Zahlungsmittel und Zahlungsmitteläquivalente |

$ 28,046 |

$ 51,975 |

| In den sonstigen Vermögenswerten enthaltene zweckgebundene Barmittel |

- |

- |

| Barmittel, Barmitteläquivalente und Barmittel mit Verfügungsbeschränkung insgesamt |

$ 28,046 |

$ 51,975 |

Couchbase, Inc.

Überleitung von GAAP- zu Non-GAAP-Ergebnissen

(in Tausend, mit Ausnahme von Prozentsätzen, Aktien und Angaben je Aktie)

(ungeprüft)

@media screen and (max-width: 767px) {.tg {width: auto !important;}.tg col {width: auto !important;}.tg-wrap {overflow-x: auto;-webkit-overflow-scrolling: touch;}}

|

Drei Monate bis zum 30. April, |

|

2025 |

2024 |

| Überleitung vom GAAP-Bruttogewinn zum Non-GAAP-Bruttogewinn: |

|

|

| Einnahmen insgesamt |

$ 56,523 |

$ 51,327 |

| Bruttogewinn |

$ 49,667 |

$ 45,645 |

| Hinzufügen: Aufwand für aktienbasierte Vergütung |

452 |

407 |

| Hinzufügen: Steuern des Arbeitgebers auf Transaktionen mit Mitarbeiteraktien |

23 |

70 |

| Non-GAAP Bruttogewinn |

$ 50,142 |

$ 46,122 |

| Bruttomarge |

87.9 % |

88.9 % |

| Non-GAAP-Bruttomarge |

88.7 % |

89.9 % |

@media screen and (max-width: 767px) {.tg {width: auto !important;}.tg col {width: auto !important;}.tg-wrap {overflow-x: auto;-webkit-overflow-scrolling: touch;}}

|

Drei Monate bis zum 30. April, |

|

2025 |

2024 |

| Überleitung der GAAP-Betriebsausgaben zu den Non-GAAP-Betriebsausgaben: |

|

|

| GAAP Forschung und Entwicklung |

$ 18,490 |

$ 17,847 |

| Abzüglich: Aufwand für aktienbasierte Vergütung |

(4,415) |

(3,993) |

| Abzüglich: Steuern des Arbeitgebers auf Aktiengeschäfte mit Mitarbeitern |

(170) |

(309) |

| Non-GAAP Forschung und Entwicklung |

$ 13,905 |

$ 13,545 |

|

|

|

| GAAP Vertrieb und Marketing |

$ 38,160 |

$ 37,755 |

| Abzüglich: Aufwand für aktienbasierte Vergütung |

(5,273) |

(5,223) |

| Abzüglich: Steuern des Arbeitgebers auf Aktiengeschäfte mit Mitarbeitern |

(303) |

(682) |

| Non-GAAP Umsatz und Marketing |

$ 32,584 |

$ 31,850 |

|

|

|

| GAAP allgemeine und administrative Kosten |

$ 11,163 |

$ 12,583 |

| Abzüglich: Aufwand für aktienbasierte Vergütung |

(3,244) |

(5,004) |

| Abzüglich: Steuern des Arbeitgebers auf Aktiengeschäfte mit Mitarbeitern |

(85) |

(155) |

| Non-GAAP allgemeine und administrative Kosten |

$ 7,834 |

$ 7,424 |

@media screen and (max-width: 767px) {.tg {width: auto !important;}.tg col {width: auto !important;}.tg-wrap {overflow-x: auto;-webkit-overflow-scrolling: touch;}}

|

Drei Monate bis zum 30. April, |

|

2025 |

2024 |

| Überleitung des GAAP-Betriebsergebnisses zum Non-GAAP-Betriebsergebnis: |

|

|

| Einnahmen insgesamt |

$ 56,523 |

$ 51,327 |

| Verlust aus dem operativen Geschäft |

$ (18,843) |

$ (22,540) |

| Hinzufügen: Aufwand für aktienbasierte Vergütung |

13,384 |

14,627 |

| Hinzufügen: Steuern des Arbeitgebers auf Transaktionen mit Mitarbeiteraktien |

581 |

1,216 |

| Hinzufügen: Geschäftsentwicklungsaktivitäten |

697 |

- |

| Non-GAAP-Verlust aus dem operativen Geschäft |

$ (4,181) |

$ (6,697) |

| Operative Marge |

(33)% |

(44)% |

| Non-GAAP-Betriebsergebnismarge |

(7)% |

(13)% |

@media screen and (max-width: 767px) {.tg {width: auto !important;}.tg col {width: auto !important;}.tg-wrap {overflow-x: auto;-webkit-overflow-scrolling: touch;}}

|

Drei Monate bis zum 30. April, |

|

2025 |

2024 |

| Überleitung vom GAAP-Nettoverlust zum Non-GAAP-Nettoverlust: |

|

|

| Nettoverlust |

$ (17,679) |

$ (20,995) |

| Hinzufügen: Aufwand für aktienbasierte Vergütung |

13,384 |

14,627 |

| Hinzufügen: Steuern des Arbeitgebers auf Transaktionen mit Mitarbeiteraktien |

581 |

1,216 |

| Hinzufügen: Geschäftsentwicklungsaktivitäten |

697 |

- |

| Non-GAAP-Nettoverlust |

$ (3,017) |

$ (5,152) |

| GAAP-Nettoverlust pro Aktie |

$ (0.33) |

$ (0.42) |

| Non-GAAP-Nettoverlust pro Aktie |

$ (0.06) |

$ (0.10) |

| Gewichteter Durchschnitt der ausstehenden Aktien, unverwässert und verwässert |

53,645 |

49,788 |

Die folgende Tabelle zeigt eine Überleitung des freien Cashflows zum Netto-Cashflow aus betrieblicher Tätigkeit, der am ehesten vergleichbaren GAAP-Kennzahl (in Tausend, ungeprüft):

@media screen and (max-width: 767px) {.tg {width: auto !important;}.tg col {width: auto !important;}.tg-wrap {overflow-x: auto;-webkit-overflow-scrolling: touch;}}

|

Drei Monate bis zum 30. April, |

|

2025 |

2024 |

| Netto-Mittelzufluss/(-abfluss) aus betrieblicher Tätigkeit |

$ (6,783) |

$ 1,559 |

| Abzüglich: Zugänge zu Immobilien und Ausrüstung |

(1,860) |

(995) |

| Freier Cashflow |

$ (8,643) |

$ 564 |

| Nettomittelzufluss aus Investitionstätigkeit |

$ 1,382 |

$ 3,695 |

| Nettomittelzufluss aus Finanzierungstätigkeit |

$ 2,643 |

$ 5,089 |

Couchbase, Inc.

Wichtige Geschäftsmetriken

(in Millionen)

(ungeprüft)

@media screen and (max-width: 767px) {.tg {width: auto !important;}.tg col {width: auto !important;}.tg-wrap {overflow-x: auto;-webkit-overflow-scrolling: touch;}}

|

Ab dem |

|

31. Juli, |

31. Oktober, |

31. Januar, |

30. April, |

31. Juli, |

31. Oktober, |

31. Januar, |

30. April, |

|

2023 |

2023 |

2024 |

2024 |

2024 |

2024 |

2025 |

2025 |

| ARR |

$ 180.7 |

$ 188.7 |

$ 204.2 |

$ 207.7 |

$ 214.0 |

$ 220.3 |

$ 237.9 |

$ 252.1 |