Santa Clara, California, - 7 de septiembre de 2022 - Couchbase, Inc. (NASDAQ: BASE), proveedor líder de bases de datos modernas para aplicaciones empresariales, ha anunciado hoy los resultados financieros de su segundo trimestre, finalizado el 31 de julio de 2022.

"Me complace informar de que hemos obtenido resultados por encima de las previsiones, incluyendo otro trimestre de crecimiento de ARR en moneda constante de 30%", dijo Matt Cain, Presidente y CEO de Couchbase. "Nuestra base de datos como servicio Capella sigue ganando impulso, como demuestra la entusiasta receptividad de los clientes y el creciente volumen de transacciones. A pesar de un entorno macroeconómico más desafiante, seguimos confiando en que nuestra moderna base de datos está bien posicionada para permitir a nuestros clientes cumplir sus objetivos de transformación digital."

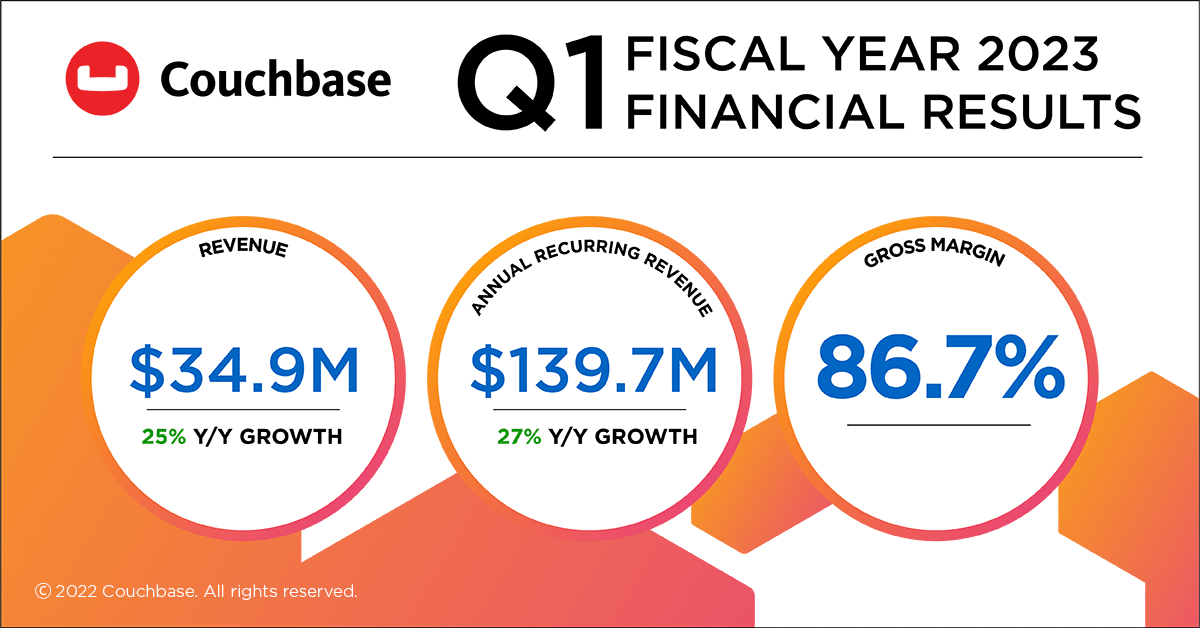

Aspectos financieros destacados del segundo trimestre del ejercicio fiscal 2023

- Ingresos: Los ingresos totales del trimestre ascendieron a $39,8 millones, lo que supone un aumento de 34% interanuales. Los ingresos por suscripciones del trimestre ascendieron a 1.434,1 millones de euros, lo que supone un aumento interanual de 32%.

- Ingresos recurrentes anuales (ARR): El ARR total a 31 de julio de 2022 fue de $145,2 millones, un aumento de 26% interanual, o 30% en moneda constante. Para más detalles, véase la sección titulada "Métricas clave del negocio".

- Margen bruto: El margen bruto del trimestre fue de 88,0%, frente a los 88,1% del segundo trimestre del ejercicio 2022. El margen bruto no-GAAP del trimestre fue de 88,7%, frente a los 88,3% del segundo trimestre del ejercicio 2022. Para más detalles, véase la sección titulada "Uso de medidas financieras no GAAP" y las tablas tituladas "Conciliación de los resultados GAAP con los no GAAP".

- Pérdidas de explotación: Las pérdidas de explotación del trimestre fueron de $15,2 millones, frente a los $14,0 millones del segundo trimestre del ejercicio 2022. Las pérdidas de explotación no-GAAP del trimestre fueron de $8,4 millones, frente a los $12,0 millones del segundo trimestre del ejercicio 2022.

- Flujo de caja: El flujo de caja utilizado en actividades de explotación durante el trimestre fue de $7,7 millones, frente a los $16,0 millones del segundo trimestre del ejercicio 2022. Los gastos de capital fueron de $1,7 millones durante el trimestre, lo que dio lugar a un flujo de caja libre negativo de $9,3 millones, frente a un flujo de caja libre negativo de $16,0 millones en el segundo trimestre del ejercicio 2022.

- Obligaciones de ejecución pendientes (OPR): La RPO a 31 de julio de 2022 era de $166,5 millones, lo que supone un aumento interanual de 40%.

Hechos recientes

- En un programa de evaluación comparativa patrocinado por el proveedor global de servicios de TI Altoros, Capella superó significativamente a las ofertas de bases de datos como servicio de la competencia en varias cargas de trabajo y tamaños de clúster. En las pruebas de rendimiento se utilizó el estándar Yahoo! Cloud Serving Benchmark para la evaluación comparativa de bases de datos NoSQL.

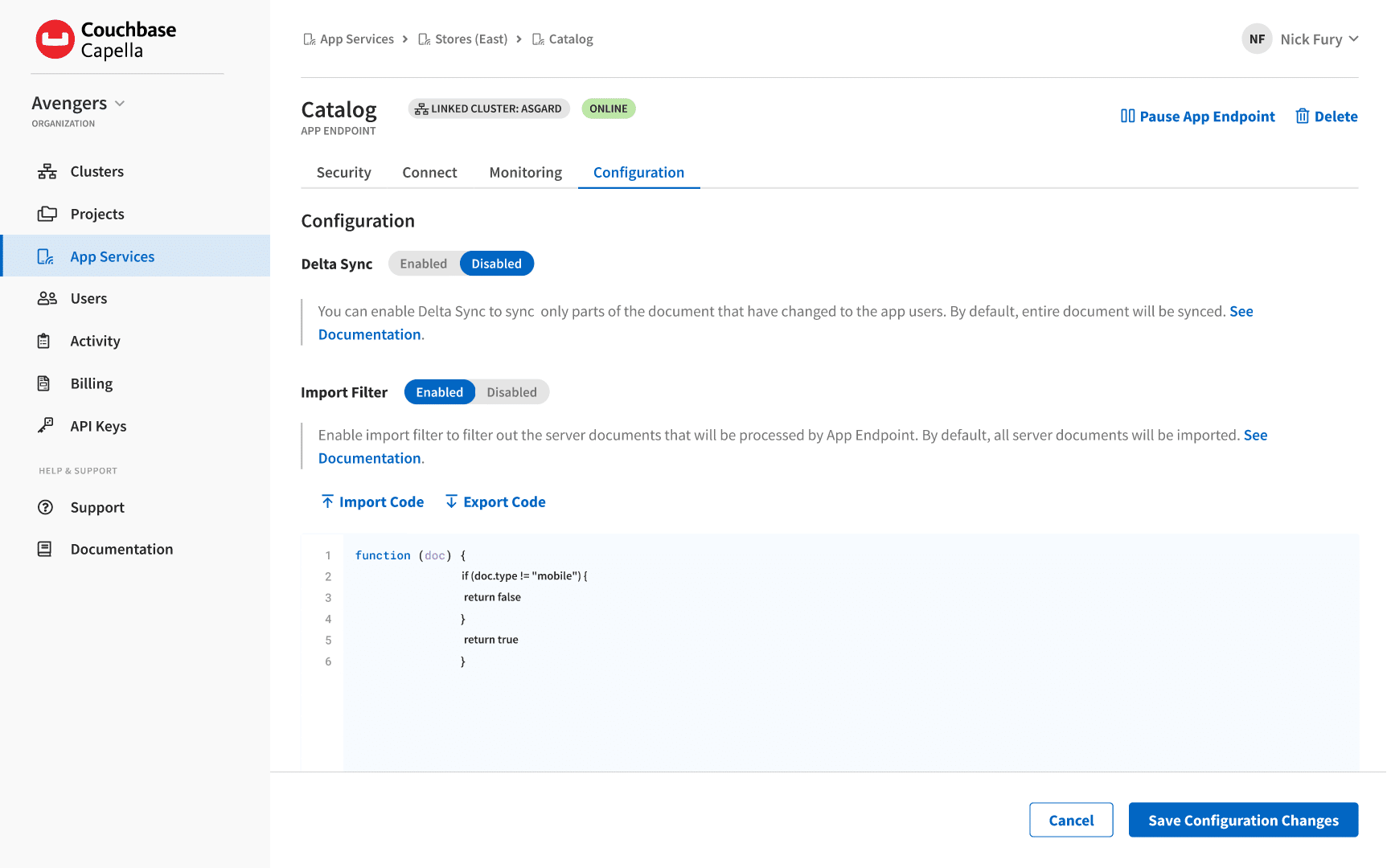

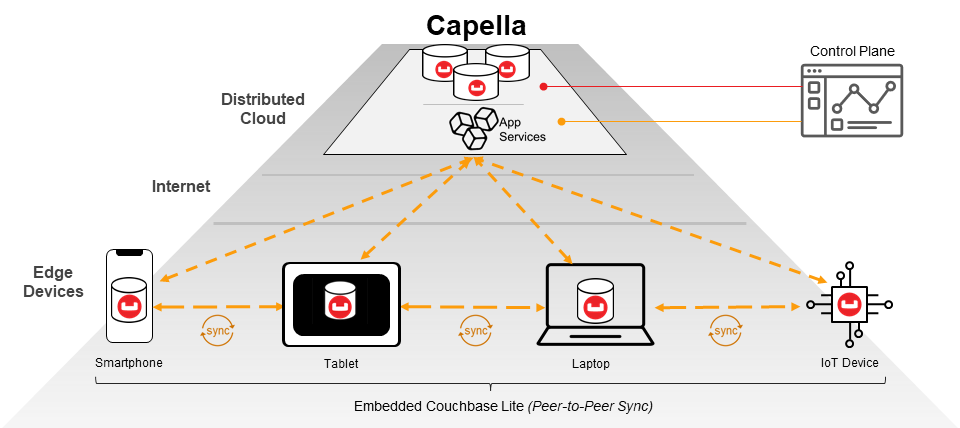

- Ha anunciado la disponibilidad general de Capella App Services, un backend de aplicaciones totalmente gestionado, en Google Cloud. Al ampliar el soporte multi-cloud para nuestra oferta de sincronización de datos offline-first totalmente gestionada, los clientes pueden mover fácilmente Capella App Services entre nubes públicas.

- Concedida una tercera patente estadounidense, esta vez por el uso innovador de índices de búsqueda invertidos para consultar campos de array en JSON. La patente explica cómo construir índices con un número ilimitado de claves de array y consultarlos eficientemente usando SQL++, el lenguaje de consulta de Couchbase. Antes de esta innovación, las bases de datos sólo podían indexar una única clave de matriz por índice, lo que limitaba el rendimiento de las consultas.

- Presentamos el Programa de Embajadores de Couchbase, diseñado para apoyar y capacitar a la comunidad de usuarios y colaboradores de Couchbase, apasionados y expertos en la tecnología Couchbase, para que compartan sus conocimientos con un público de desarrolladores más amplio.

- Lanzamiento del Community Hub de Couchbase para conectar mejor a usuarios y colaboradores, así como para fomentar el intercambio, el aprendizaje y el descubrimiento. El Community Hub es un nuevo espacio para la comunidad de desarrolladores de Couchbase que complementa al servidor Discord de Couchbase y a los foros de la comunidad de Couchbase.

- Reconocida como una de las mejores empresas para trabajar en el Área de la Bahía en 2022 por Great Place to Work y Fortune Magazine.

Perspectivas financieras

Para el tercer trimestre y todo el año fiscal 2023, Couchbase espera:

| |

Perspectivas para el tercer trimestre del ejercicio 2023 |

Perspectivas para el ejercicio 2023 |

| Ingresos totales |

$36,5-36,7 millones |

$149,5-150,5 millones |

| ARR total |

$149,3-151,3 millones |

$159,5-163,5 millones |

| Pérdidas de explotación no-GAAP |

$14,7-14,5 millones |

$51,8-50,8 millones |

Las previsiones anteriores se basan en varios supuestos que están sujetos a cambios y muchos de los cuales escapan a nuestro control. Si los resultados reales difieren de estas hipótesis, nuestras expectativas pueden cambiar. No podemos asegurar que vayamos a alcanzar estos resultados.

Couchbase no es capaz, en este momento, de proporcionar objetivos GAAP para la pérdida operativa para el tercer trimestre o el año completo del año fiscal 2023 debido a la dificultad de estimar ciertos elementos excluidos de la pérdida operativa no GAAP que no pueden predecirse razonablemente, como los cargos relacionados con los gastos de compensación basados en acciones. El efecto de estas partidas excluidas puede ser significativo.

Información sobre la conference call

Couchbase ofrecerá un webcast en directo a las 2:00 p.m. hora del Pacífico (5:00 p.m. hora del Este) el miércoles 7 de septiembre de 2022, para discutir sus resultados financieros y los aspectos más destacados del negocio. Se puede acceder al webcast en directo y a la repetición del mismo desde la página de relaciones con inversores del sitio web de Couchbase en inversores.couchbase.com.

Acerca de Couchbase

En Couchbase, creemos que los datos están en el corazón de la empresa. Ayudamos a desarrolladores y arquitectos a crear, desplegar y ejecutar sus aplicaciones más críticas. Couchbase ofrece una base de datos moderna de alto rendimiento, flexible y escalable que se ejecuta en el centro de datos y en cualquier nube. Muchas de las empresas más grandes del mundo confían en Couchbase para impulsar las aplicaciones centrales de las que dependen sus negocios. Para más información, visite www.couchbase.com.

Couchbase ha utilizado, y tiene intención de seguir utilizando, su sitio web de relaciones con los inversores y el blog corporativo en blog.couchbase.com para divulgar información material no pública y cumplir con sus obligaciones de divulgación en virtud del Reglamento FD. En consecuencia, debe consultar nuestro sitio web de relaciones con los inversores y el blog corporativo, además de seguir nuestros comunicados de prensa, los archivos de la SEC y las conferencias públicas y webcasts.

Uso de medidas financieras distintas de los PCGA

Además de la información financiera presentada de conformidad con los principios contables generalmente aceptados (PCGA), creemos que algunas medidas financieras no recogidas en los PCGA son útiles para los inversores a la hora de evaluar nuestro rendimiento operativo. Utilizamos ciertas medidas financieras no-GAAP, colectivamente, para evaluar nuestras operaciones en curso y para fines de planificación interna y previsión. Creemos que las medidas financieras no-GAAP, cuando se toman junto con las medidas financieras GAAP correspondientes, pueden ser útiles para los inversores porque proporcionan coherencia y comparabilidad con el rendimiento financiero pasado e información complementaria significativa con respecto a nuestro rendimiento mediante la exclusión de ciertos elementos que pueden no ser indicativos de nuestro negocio, resultados de operaciones o perspectivas. Las medidas financieras no-GAAP se presentan únicamente con fines informativos complementarios, tienen limitaciones como herramientas analíticas y no deben considerarse de forma aislada o como sustituto de la información financiera presentada de conformidad con GAAP y pueden ser diferentes de las medidas financieras no-GAAP de denominación similar utilizadas por otras empresas. Además, otras empresas, incluidas las de nuestro sector, pueden calcular las medidas financieras no-GAAP de forma diferente o utilizar otras medidas para evaluar su rendimiento, lo que podría reducir la utilidad de nuestras medidas financieras no-GAAP como herramientas de comparación. Se recomienda a los inversores que revisen las medidas financieras GAAP relacionadas y la conciliación de estas medidas financieras no GAAP con sus medidas financieras GAAP más directamente comparables (proporcionadas en las tablas de estados financieros incluidas en este comunicado de prensa), y que no se basen en una única medida financiera para evaluar nuestro negocio.

Beneficio bruto no-GAAP, margen bruto no-GAAP, pérdida de explotación no-GAAP, margen de explotación no-GAAP, pérdida neta no-GAAP atribuible a accionistas ordinarios y pérdida neta por acción no-GAAP atribuible a accionistas ordinarios: Definimos estas medidas financieras no-GAAP como sus respectivas medidas GAAP, excluyendo los gastos relacionados con los gastos de compensación basados en acciones y los impuestos empresariales sobre las transacciones de acciones de los empleados. Utilizamos estas medidas financieras no-GAAP junto con las medidas GAAP para evaluar nuestro rendimiento, incluida la preparación de nuestro presupuesto operativo anual y previsiones trimestrales, para evaluar la eficacia de nuestras estrategias empresariales y para comunicarnos con nuestro consejo de administración en relación con nuestro rendimiento financiero.

A partir del primer trimestre del ejercicio 2023, hemos excluido de nuestros resultados no auditados por los PCGA los impuestos sobre nóminas de los empleados por operaciones con acciones, que son un gasto en efectivo. Estos impuestos sobre nóminas se han excluido de nuestros resultados no-GAAP porque están ligados al momento y al tamaño del ejercicio o devengo de las adjudicaciones de acciones subyacentes, y el precio de nuestras acciones ordinarias en el momento del devengo o ejercicio puede variar de un periodo a otro independientemente del rendimiento operativo de nuestro negocio. Las medidas financieras no-GAAP de periodos anteriores no se han ajustado para reflejar este cambio, y el efecto de este cambio no es material para ningún periodo presentado anteriormente.

Flujo de caja libre: Definimos el flujo de caja libre como la tesorería utilizada en actividades de explotación menos las adiciones de inmovilizado material, que incluye los costes de software de uso interno capitalizados. Creemos que el flujo de caja libre es un indicador útil de liquidez que proporciona a nuestra dirección, consejo de administración e inversores información sobre nuestra capacidad futura de generar o utilizar efectivo para mejorar la solidez de nuestro balance e invertir más en nuestro negocio y perseguir posibles iniciativas estratégicas.

Consulte las tablas de conciliación al final de este comunicado de prensa para la conciliación de los resultados GAAP y no GAAP.

Métricas empresariales clave

Revisamos una serie de parámetros operativos y financieros, incluido el ARR, para evaluar nuestro negocio, medir nuestro rendimiento, identificar las tendencias que afectan a nuestro negocio, formular planes de negocio y tomar decisiones estratégicas.

Definimos los ARR en una fecha determinada como los ingresos recurrentes anualizados que recibiríamos contractualmente de nuestros clientes en el mes que finaliza 12 meses después de dicha fecha. Basándonos en nuestra experiencia histórica con clientes, asumimos que todos los contratos se renovarán automáticamente al mismo nivel, a menos que recibamos una notificación de no renovación y ya no estemos en negociaciones antes de la fecha de medición. ARR también incluye ingresos por créditos en la nube basados en el consumo de productos Couchbase Capella. El ARR de los productos Couchbase Capella se calcula anualizando los 90 días anteriores de consumo real, suponiendo que no se produzcan aumentos ni reducciones en el uso. El ARR excluye los ingresos derivados del uso de productos en la nube basados únicamente en acuerdos bajo demanda y los ingresos por servicios. El ARR debe considerarse independientemente de los ingresos, y no representa nuestros ingresos según GAAP sobre una base anualizada, ya que es una métrica operativa que puede verse afectada por las fechas de inicio y finalización de los contratos y las fechas de renovación. El ARR no pretende sustituir a las previsiones de ingresos. Aunque tratamos de aumentar el ARR como parte de nuestra estrategia de captación de clientes de grandes empresas, esta métrica puede fluctuar de un período a otro en función de nuestra capacidad para adquirir nuevos clientes y expandirnos dentro de nuestros clientes existentes. Creemos que nuestro ARR es un indicador importante del crecimiento y el rendimiento de nuestro negocio. Hemos actualizado nuestra definición de ARR a partir del primer trimestre del ejercicio fiscal 2023 para incluir los ingresos por créditos en la nube basados en el consumo de los productos Couchbase Capella anualizando los 90 días anteriores de consumo real, suponiendo que no haya aumentos ni reducciones en el uso. El motivo de este cambio es reflejar mejor el ARR de los productos Couchbase Capella tras el lanzamiento de Couchbase Capella en el ejercicio 2022. El ARR de periodos anteriores al primer trimestre del ejercicio 2023 no se ha ajustado para reflejar este cambio, ya que no es significativo para ningún periodo presentado anteriormente.

También intentamos representar los cambios en las operaciones comerciales subyacentes eliminando las fluctuaciones causadas por las variaciones de los tipos de cambio de divisas dentro del periodo actual. Calculamos las tasas de crecimiento en moneda constante aplicando los tipos de cambio del periodo anterior a los resultados del periodo actual.

Declaraciones prospectivas

Este comunicado de prensa contiene declaraciones "prospectivas" en el sentido de la Ley de Reforma de Litigios sobre Valores Privados de 1995 que se basan en las creencias y suposiciones de la dirección y en la información de que dispone actualmente la dirección. Las declaraciones prospectivas incluyen, entre otras, las citas de la dirección, la sección titulada "Perspectivas financieras" y las declaraciones sobre la posición de mercado de Couchbase, sus estrategias y posibles oportunidades de mercado. Las declaraciones prospectivas generalmente se refieren a acontecimientos futuros o a nuestro futuro rendimiento financiero u operativo. Las declaraciones prospectivas incluyen todas las declaraciones que no son hechos históricos y, en algunos casos, pueden identificarse por términos como "anticipar", "esperar", "pretender", "planear", "creer", "continuar", "podría", "potencial", "permanecer", "puede", "podría", "hará", "haría" o expresiones similares y los negativos de dichos términos. Sin embargo, no todas las declaraciones prospectivas contienen estas palabras identificativas. Las declaraciones prospectivas implican riesgos conocidos y desconocidos, incertidumbres y otros factores, incluidos factores que escapan a nuestro control, que pueden hacer que nuestros resultados, rendimiento o logros reales sean materialmente diferentes de los resultados, rendimiento o logros futuros expresados o implícitos en las declaraciones prospectivas. Estos riesgos incluyen, pero no se limitan a: nuestro historial de pérdidas netas y nuestra capacidad para lograr o mantener la rentabilidad en el futuro; nuestra capacidad para seguir creciendo al ritmo histórico; nuestra capacidad para gestionar eficazmente nuestro crecimiento; la intensa competencia y nuestra capacidad para competir eficazmente; la adquisición rentable de nuevos clientes o la obtención de renovaciones, actualizaciones o ampliaciones de nuestros clientes actuales; el mercado de nuestros productos y servicios es relativamente nuevo y está en evolución, y nuestro éxito futuro depende del crecimiento y la expansión de este mercado; nuestra capacidad para innovar en respuesta a las necesidades cambiantes de los clientes, las nuevas tecnologías u otros requisitos del mercado; nuestra limitada trayectoria operativa, que dificulta la predicción de nuestros futuros resultados de explotación; la significativa fluctuación de nuestros futuros resultados de explotación y la capacidad de cumplir las expectativas de analistas o inversores; nuestra significativa dependencia de los ingresos procedentes de suscripciones, que pueden disminuir y, el reconocimiento de una parte significativa de los ingresos procedentes de suscripciones durante el plazo del período de suscripción correspondiente, lo que significa que las bajadas o subidas de las ventas no se reflejan inmediatamente en su totalidad en nuestros resultados de explotación; y el impacto de los factores geopolíticos y macroeconómicos y la actual pandemia de COVID-19. Para más información sobre los riesgos que podrían hacer que los resultados reales difirieran materialmente de los previstos, consúltese la documentación que presentamos periódicamente a la Comisión del Mercado de Valores, incluida la que se describe con más detalle en nuestro Informe Anual en el Formulario 10-K para el ejercicio fiscal finalizado el 31 de enero de 2022. Se facilitará información adicional en nuestro Informe Trimestral en el Formulario 10-Q para el trimestre finalizado el 31 de julio de 2022 que se presentará ante la Securities and Exchange Commission, que debe leerse junto con este comunicado de prensa y los resultados financieros incluidos en el mismo. Todas las afirmaciones de carácter prospectivo contenidas en este comunicado de prensa se basan en supuestos que consideramos razonables a esta fecha. Salvo que lo exija la ley, no asumimos obligación alguna de actualizar estas declaraciones prospectivas, ni de actualizar los motivos si los resultados reales difieren sustancialmente de los previstos en las declaraciones prospectivas.

Contacto para inversores:

Edward Parker

ICR para Couchbase

IR@couchbase.com

Contacto con los medios de comunicación:

Michelle Lazzar

Comunicaciones de Couchbase

CouchbasePR@couchbase.com

Couchbase, Inc.

Estados de Explotación Condensados Consolidados

(en miles, excepto datos por acción)

(sin auditar)

|

Tres meses terminados el 31 de julio, |

Seis meses terminados el 31 de julio, |

|

2022 |

2021 |

2022 |

2021 |

| Ingresos: |

| Licencia |

$6,382 |

$4,416 |

$11,389 |

$8,694 |

| Apoyo y otros |

30,677 |

23,613 |

57,651 |

45,800 |

| Ingresos totales por suscripciones |

37,059 |

28,029 |

69,040 |

54,494 |

| Servicios |

2,732 |

1,670 |

5,604 |

3,160 |

| Ingresos totales |

39,791 |

29,699 |

74,644 |

57,654 |

| Coste de los ingresos: |

| Suscripción (1) |

2,521 |

2,072 |

4,917 |

4,124 |

| Servicios (1) |

2,260 |

1,453 |

4,515 |

2,793 |

| Coste total de los ingresos |

4,781 |

3,525 |

9,432 |

6,917 |

| Beneficio bruto |

35,010 |

26,174 |

65,212 |

50,737 |

| Gastos de explotación: |

| Investigación y desarrollo (1) |

14,341 |

12,623 |

28,762 |

25,164 |

| Ventas y marketing (1) |

27,473 |

22,263 |

54,316 |

42,897 |

| Gastos generales y administrativos (1) |

8,429 |

5,278 |

16,355 |

10,775 |

| Total gastos de explotación |

50,243 |

40,164 |

99,433 |

78,836 |

| Pérdidas de explotación |

(15,233) |

(13,990) |

(34,221) |

(28,099) |

| Gastos por intereses |

(25) |

(252) |

(50) |

(497) |

| Otros ingresos (gastos), netos |

261 |

(77) |

(295) |

7 |

| Pérdidas antes de impuestos |

(14,997) |

(14,319) |

(34,566) |

(28,589) |

| Provisión para impuestos sobre la renta |

372 |

151 |

637 |

480 |

| Pérdida neta |

$(15,369) |

$(14,470) |

$(35,203) |

$(29,069) |

| Dividendos acumulados de las acciones preferentes convertibles rescatables de la serie G |

- |

(1,438) |

- |

(2,917) |

| Pérdida neta atribuible a accionistas ordinarios |

$(15,369) |

$(15,908) |

$(35,203) |

$(31,986) |

| Pérdida neta por acción atribuible a accionistas ordinarios, básica y diluida |

$(0.34) |

$(1.76) |

$(0.79) |

$(4.16) |

| Promedio ponderado de acciones utilizado para calcular la pérdida neta por acción atribuible a los accionistas ordinarios, básica y diluida |

44,648 |

9,045 |

44,459 |

7,696 |

_______________________________

Incluye los siguientes gastos de compensación basada en acciones:

|

Tres meses terminados el 31 de julio, |

Seis meses terminados el 31 de julio, |

|

2022 |

2021 |

2022 |

2021 |

| Coste de la suscripción de ingresos |

$141 |

$30 |

$263 |

$57 |

| Coste de los ingresos-servicios |

117 |

24 |

211 |

46 |

| Investigación y desarrollo |

2,087 |

569 |

3,986 |

1,139 |

| Ventas y marketing |

2,463 |

688 |

4,450 |

1,229 |

| Gastos generales y administrativos |

1,919 |

670 |

3,267 |

1,339 |

| Total de gastos de compensación basada en acciones |

$6,727 |

$1,981 |

$12,177 |

$3,810 |

Couchbase, Inc.

Balance resumido consolidado

(en miles)

(sin auditar)

|

A 31 de julio de 2022 |

A 31 de enero de 2022 |

| Activos |

| Activo circulante |

| Efectivo y equivalentes de efectivo |

$46,338 |

$95,688 |

| Inversiones a corto plazo |

145,767 |

110,266 |

| Deudores, neto |

29,018 |

36,696 |

| Comisiones diferidas |

11,525 |

11,783 |

| Gastos anticipados y otros activos corrientes |

9,655 |

8,559 |

| Total activo circulante |

242,303 |

262,992 |

| Inmovilizado material, neto |

5,639 |

4,288 |

| Activos por derecho de uso en arrendamiento operativo (2) |

7,696 |

- |

| Comisiones diferidas, no corrientes |

7,798 |

8,243 |

| Otros activos |

1,334 |

1,219 |

| Activo total |

$264,770 |

$276,742 |

| Pasivo y fondos propios |

| Pasivo circulante |

| Cuentas por pagar |

$5,579 |

$1,923 |

| Remuneración y prestaciones devengadas |

10,530 |

16,143 |

| Otros gastos devengados |

4,103 |

3,231 |

| Pasivos por arrendamiento operativo (2) |

3,075 |

- |

| Ingresos diferidos |

67,139 |

69,010 |

| Total pasivo corriente |

90,426 |

90,307 |

| Pasivos por arrendamiento operativo, no corrientes (2) |

5,491 |

- |

| Ingresos diferidos, no corrientes |

2,467 |

2,713 |

| Otros pasivos |

- |

507 |

| Total pasivo |

98,384 |

93,527 |

| Fondos propios |

| Acciones preferentes |

- |

- |

| Acciones ordinarias |

- |

- |

| Capital desembolsado adicional |

544,614 |

525,392 |

| Otras pérdidas globales acumuladas |

(1,043) |

(195) |

| Déficit acumulado |

(377,185) |

(341,982) |

| Total fondos propios |

166,386 |

183,215 |

| Total pasivo y fondos propios |

$264,770 |

$276,742 |

_______________________________

La Sociedad adoptó la ASU 2016-02, "Arrendamientos" (Tema 842) utilizando el método retrospectivo modificado a partir del 1 de febrero de 2022 y eligió la opción de transición que permite a la Sociedad no reexpresar los periodos comparativos en sus estados financieros en el año de adopción.

Couchbase, Inc.

Estados resumidos consolidados de flujos de tesorería

(en miles)

(sin auditar)

|

Tres meses terminados el 31 de julio, |

Seis meses terminados el 31 de julio, |

|

2022 |

2021 |

2022 |

2021 |

| Flujos de tesorería de las actividades de explotación |

| Pérdida neta |

$(15,369) |

$(14,470) |

$(35,203) |

$(29,069) |

| Ajustes para conciliar la pérdida neta con el efectivo neto utilizado en actividades de explotación |

| Depreciación y amortización |

727 |

698 |

1,466 |

1,406 |

| Amortización de los gastos de emisión de deuda |

- |

15 |

- |

15 |

| Compensación basada en acciones, neta de importes capitalizados |

6,727 |

1,981 |

12,177 |

3,810 |

| Amortización de comisiones diferidas |

4,401 |

3,368 |

8,410 |

6,326 |

| Gastos de arrendamiento no monetarios |

752 |

- |

1,400 |

- |

| Pérdidas por transacciones en divisas |

62 |

80 |

1,036 |

5 |

| Otros |

103 |

34 |

301 |

68 |

| Cambios en los activos y pasivos de explotación |

| Cuentas por cobrar |

(4,452) |

(2,712) |

7,329 |

15,845 |

| Comisiones diferidas |

(3,908) |

(4,353) |

(7,706) |

(7,071) |

| Gastos anticipados y otros activos |

(1,526) |

(3,950) |

(1,214) |

(5,848) |

| Cuentas por pagar |

2,812 |

3,532 |

3,543 |

4,553 |

| Remuneración y prestaciones devengadas |

2,504 |

3,183 |

(5,608) |

(91) |

| Gastos devengados y otros pasivos |

1,106 |

(1,081) |

1,035 |

(1,749) |

| Pasivos por arrendamiento operativo |

(445) |

- |

(1,111) |

- |

| Ingresos diferidos |

(1,149) |

(2,311) |

(2,117) |

(7,375) |

| Efectivo neto utilizado en actividades de explotación |

(7,655) |

(15,986) |

(16,262) |

(19,175) |

| Flujos de tesorería de actividades de inversión |

| Compras de inversiones a corto plazo |

(15,838) |

(5,407) |

(69,468) |

(7,133) |

| Vencimientos de inversiones a corto plazo |

23,202 |

7,095 |

32,802 |

12,285 |

| Adiciones al inmovilizado material |

(1,677) |

(20) |

(2,476) |

(250) |

| Efectivo neto procedente de (utilizado en) actividades de inversión |

5,687 |

1,668 |

(39,142) |

4,902 |

| Flujos de tesorería procedentes de actividades de financiación |

| Ingresos procedentes del ejercicio de opciones sobre acciones |

753 |

2,841 |

3,367 |

4,288 |

| Producto de la emisión de acciones ordinarias en el marco del ESPP |

- |

- |

3,525 |

- |

| Ingresos de la oferta pública inicial, netos de descuentos y comisiones de suscripción |

- |

214,854 |

- |

214,854 |

| Pagos de gastos de oferta diferidos |

- |

(1,356) |

- |

(2,795) |

| Efectivo neto procedente de actividades de financiación |

753 |

216,339 |

6,892 |

216,347 |

| Efecto de las variaciones de los tipos de cambio en el efectivo, equivalentes de efectivo y efectivo restringido |

(119) |

(119) |

(838) |

(125) |

| Aumento (disminución) neto de efectivo, equivalentes de efectivo y efectivo restringido |

(1,334) |

201,902 |

(49,350) |

201,949 |

| Efectivo, equivalentes de efectivo y efectivo restringido al inicio del periodo |

48,215 |

37,887 |

96,231 |

37,840 |

| Efectivo, equivalentes de efectivo y efectivo restringido al final del periodo |

$46,881 |

$239,789 |

$46,881 |

$239,789 |

| Conciliación de efectivo, equivalentes de efectivo y efectivo restringido en los balances consolidados con los importes indicados anteriormente: |

| Efectivo y equivalentes de efectivo |

$46,338 |

$239,246 |

$46,338 |

$239,246 |

| Efectivo restringido incluido en otros activos |

543 |

543 |

543 |

543 |

| Total efectivo, equivalentes de efectivo y efectivo restringido |

$46,881 |

$239,789 |

$46,881 |

$239,789 |

Couchbase, Inc.

Conciliación de los resultados PCGA con los no PCGA

(en miles, excepto datos por acción)

(sin auditar)

|

Tres meses terminados el 31 de julio, |

Seis meses terminados el 31 de julio, |

|

2022 |

2021 |

2022 |

2021 |

| Conciliación del beneficio bruto GAAP con el beneficio bruto no GAAP: |

| Ingresos totales |

$39,791 |

$29,699 |

$74,644 |

$57,654 |

| Beneficio bruto |

$35,010 |

$26,174 |

$65,212 |

$50,737 |

| Más: Compensación en acciones |

258 |

54 |

474 |

103 |

| Añadir: Impuestos empresariales sobre las transacciones de acciones de los empleados |

22 |

- |

24 |

- |

| Beneficio bruto no-GAAP |

$35,290 |

$26,228 |

$65,710 |

$50,840 |

| Margen bruto |

88.0% |

88.1% |

87.4% |

88.0% |

| Margen bruto no-GAAP |

88.7% |

88.3% |

88.0% |

88.2% |

|

Tres meses terminados el 31 de julio, |

Seis meses terminados el 31 de julio, |

|

2022 |

2021 |

2022 |

2021 |

| Conciliación de los gastos de explotación GAAP con los gastos de explotación no GAAP: |

| Investigación y desarrollo GAAP |

$14,341 |

$12,623 |

$28,762 |

$25,164 |

| Menos: Compensación en acciones |

(2,087) |

(569) |

(3,986) |

(1,139) |

| Menos: Impuestos empresariales sobre las transacciones de acciones de los empleados |

(45) |

- |

(69) |

- |

| Investigación y desarrollo no-GAAP |

$12,209 |

$12,054 |

$24,707 |

$24,025 |

|

| Ventas y marketing GAAP |

$27,473 |

$22,263 |

$54,316 |

$42,897 |

| Menos: Compensación en acciones |

(2,463) |

(688) |

(4,450) |

(1,229) |

| Menos: Impuestos empresariales sobre las transacciones de acciones de los empleados |

(67) |

- |

(103) |

- |

| Ventas y marketing no-GAAP |

$24,943 |

$21,575 |

$49,763 |

$41,668 |

|

| Gastos generales y administrativos GAAP |

$8,429 |

$5,278 |

$16,355 |

$10,775 |

| Menos: Compensación en acciones |

(1,919) |

(670) |

(3,267) |

(1,339) |

| Menos: Impuestos empresariales sobre las transacciones de acciones de los empleados |

(13) |

- |

(84) |

- |

| Gastos generales y administrativos no-GAAP |

$6,497 |

$4,608 |

$13,004 |

$9,436 |

|

Tres meses terminados el 31 de julio, |

Seis meses terminados el 31 de julio, |

|

2022 |

2021 |

2022 |

2021 |

| Conciliación de las pérdidas de explotación GAAP con las pérdidas de explotación no GAAP: |

| Ingresos totales |

$39,791 |

$29,699 |

$74,644 |

$57,654 |

| Pérdidas de explotación |

$(15,233) |

$(13,990) |

$(34,221) |

$(28,099) |

| Más: Compensación en acciones |

6,727 |

1,981 |

12,177 |

3,810 |

| Añadir: Impuestos empresariales sobre las transacciones de acciones de los empleados |

147 |

- |

280 |

- |

| Pérdidas de explotación no-GAAP |

$(8,359) |

$(12,009) |

$(21,764) |

$(24,289) |

| Margen de explotación |

(38)% |

(47)% |

(46)% |

(49)% |

| Margen de explotación no-GAAP |

(21)% |

(40)% |

(29)% |

(42)% |

|

Tres meses terminados el 31 de julio, |

Seis meses terminados el 31 de julio, |

|

2022 |

2021 |

2022 |

2021 |

| Conciliación de la pérdida neta GAAP atribuible a accionistas ordinarios con la pérdida neta no GAAP atribuible a accionistas ordinarios: |

| Pérdida neta atribuible a accionistas ordinarios |

$(15,369) |

$(15,908) |

$(35,203) |

$(31,986) |

| Más: Compensación en acciones |

6,727 |

1,981 |

12,177 |

3,810 |

| Añadir: Impuestos empresariales sobre las transacciones de acciones de los empleados |

147 |

- |

280 |

- |

| Pérdida neta no-GAAP atribuible a accionistas ordinarios |

$(8,495) |

$(13,927) |

$(22,746) |

$(28,176) |

| Pérdida neta GAAP por acción atribuible a accionistas ordinarios |

$(0.34) |

$(1.76) |

$(0.79) |

$(4.16) |

| Pérdida neta por acción no ajustada a los PCGA atribuible a accionistas ordinarios |

$(0.19) |

$(1.54) |

$(0.51) |

$(3.66) |

| Acciones medias ponderadas en circulación, básicas y diluidas |

44,648 |

9,045 |

44,459 |

7,696 |

La siguiente tabla presenta una conciliación del flujo de caja libre con el efectivo neto utilizado en actividades de explotación, la medida GAAP más directamente comparable, para cada uno de los periodos indicados (en miles, sin auditar):

|

Tres meses terminados el 31 de julio, |

Seis meses terminados el 31 de julio, |

|

2022 |

2021 |

2022 |

2021 |

| Efectivo neto utilizado en actividades de explotación |

$(7,655) |

$(15,986) |

$(16,262) |

$(19,175) |

| Menos: Adiciones al inmovilizado material |

(1,677) |

(20) |

(2,476) |

(250) |

| Flujo de caja libre |

$(9,332) |

$(16,006) |

$(18,738) |

$(19,425) |

| Efectivo neto procedente de (utilizado en) actividades de inversión |

$5,687 |

$1,668 |

$(39,142) |

$4,902 |

| Efectivo neto procedente de actividades de financiación |

$753 |

$216,339 |

$6,892 |

$216,347 |

Couchbase, Inc.

Métricas empresariales clave

(en millones)

(sin auditar)

|

A partir de |

|

30 de abril, |

31 de julio, |

31 de octubre, |

31 de enero, |

30 de abril, |

31 de julio, |

|

2021 |

2021 |

2021 |

2022 |

2022 |

2022 |

| Ingresos recurrentes anuales |

$109.5 |

$115.2 |

$122.3 |

$132.9 |

$139.7 |

$145.2 |